El Venture Capital es un tipo de inversión básico a conocer en el mundo de finanzas e inversiones. Es una parte de la economía que promueve el crecimiento de nuevos emprendimientos y llevarlos a siguientes niveles, generando los nuevos grandes negocios alrededor del mundo. Localmente conocido como capital de riesgo, como dice su nombre podría clasificarse como uno de los más arriesgados, pero, a la vez, con mejores retornos. Es algo sumamente necesario en toda economía.

Si cuentas con un emprendimiento o startup, buscar un fondo de Venture Capital que invierta en ti puede ser un “game changer” total. Si te has preguntado ¿Qué es el VC y cómo funciona un fondo de VC? ¿Es el VC la fuente de inversión indicada para tu startup? ¿Cuál es el estado de la industria de VC en Latinoamérica? Este es el artículo ideal para conocer más al respecto y puedas llevar tu negocio al siguiente nivel.

Si eres inversionista, también es muy útil para aprender como funcionan distintos tipos de fondos de capital. A continuación, les presentamos la guía completa de Venture Capital (VC) en Latinoamérica al año 2020, escrita por nuestro autor invitado Enzo Cavalie, inversionista en startups y blogger. Después de leer esta guía, podrás entender cómo funciona un fondo de Venture Capital y la estructura de incentivos bajo la que toma sus decisiones de inversión.

Las Inversiones en capital privado

Antes de definir qué es Venture Capital, es necesario entender qué es private equity o capital privado. Existen dos grandes tipos de inversiones en capital:

- Public equity: inversiones en compañías públicas, cuyo acceso al accionariado sí está abierto al público. Dado que cotizan en la bolsa de valores, cualquier persona puede adquirir acciones.

- Private equity: inversiones en compañías privadas, cuyo acceso al accionariado no está abierto al público, mediante distintas estrategias de inversión.

A una de ellas, valga la redundancia, se le conoce como Private Equity (PE) y está consiste en invertir en compañías maduras. La otra estrategia conocida es la de Venture Capital (VC), que consiste en invertir en compañías en etapa temprana que muestren potencial. La diferencia no solo radica en el tipo de compañías, sino que PE invierte mediante deuda o capital, mientras VC lo hace exclusivamente en capital.

En resumen, Venture Capital es una estrategia de inversión de private equity o capital privado. Sin embargo, en la práctica los términos VC y PE se utilizan para referirse a actividades de inversión distintas. Entonces, exactamente…

¿Cómo funciona el Venture Capital (VC)?

Definición

Se denomina Venture Capital o Capital de Riesgo a las inversiones de capital para adquirir una participación en el accionariado de compañías pequeñas o de mediano tamaño, normalmente startups. Estas inversiones son ejecutadas por las firmas de VC.

¿Qué es una firma de Venture Capital?

La industria está compuesta por firmas de VC, instituciones responsables de 3 tareas principales:

- Buscar, evaluar y tomar la decisión de invertir en una startup

- Ejecutar las operaciones legales y financieras para invertir los fondos

- Administrar su portafolio de inversiones en startups

Las firmas de VC hacen estas tareas en representación de sus inversionistas, quienes aportan capital a un fondo de VC administrado por dicha firma. Sí, las firmas de Venture Capital también tienen sus propios inversionistas.

Estructura de un fondo de Venture Capital

Un fondo está conformado por los siguientes partes:

Un fondo está conformado por los siguientes partes:

- El Fondo (Private Equity Fund, Limited Partnership (L.P.)) : El fondo es la entidad legal mediante la cual se realizan las inversiones de venture capital. Está conformada por los LPs y GPs.

- Limited Partners (LPs) : Los LPs son socios que aportan el capital del fondo.

- General Partners (GP) : Los GPs son los socios responsables de dirigir la firma de venture capital que administra el fondo e invierte en startups.

- Portfolio Companies: El portafolio de compañías son las startups que reciben financiamiento del Fondo a cambio de acciones de su capital.

Definidos los términos anteriores, procedamos a explicar las relaciones entre cada una de las partes.

Relación entre las partes de un fondo de VC

Antes de que un fondo de Venture Capital se conforme, los GPs pitchean (al igual que una startup lo haría con ellos) su nuevo Fondo frente a potenciales LPs. Los LPs son inversionistas institucionales como fondos de pensiones, corporaciones o familias adineradas, que confían su dinero en el expertise de los GPs, con la expectativa de obtener la mejorar rentabilidad posible. Los GPs son, en su mayoría, profesionales con amplia trayectoria de inversión, experiencia operativa en compañías de tecnología o emprendedores exitosos. Ejemplos de GPs (o Socios) reconocidos en Latinoamérica son Nicolas Szekasy de Kaszek Ventures, Eric Acher de Monashees y Diego Serebrisky de Dalus Capital.

La Firma es dirigida por los GPs, sus propietarios, y, además, suele estar conformada por un equipo de Inversión y uno de Administración:

- Equipo de Inversión: profesionales de Inversión (p.e. mi rol en Dalus Capital) quienes ejecutan la tarea 1) antes descrita, junto con los GPs.

- Equipo de Administración: contadores, controlares, entre otros especialistas, que soportan las tareas 2) y 3) .

Una firma de venture capital puede administrar varios fondos, siendo cada fondo una entidad legal distinta. Cada Fondo se rige bajo un Acuerdo de Socios donde se define los términos, que gobiernan la sociedad entre GPs y LPs, siendo los principales:

- Cómo los GPs serán remunerados

- Cómo los LPs recibirán los retornos por su inversión

- Cómo se invertirá el dinero del fondo

- La duración del fondo

¿Cómo ganan dinero las firmas y los fondos de Venture Capital?

El 2/20es el estándar de la industria respecto de cómo las Firmas de venture capital son remuneradas.

- 2% Management Fee: Es la comisión anual por administración del fondo, equivalente a 2% del dinero administrado. Está destinada a pagar los gastos operativos de la firma como alquiler, salarios, herramientas informáticas, etc.

- 20% Carried Interest: Es la participación sobre los retornos que reciben los GPs, siendo los retornos calculados como el dinero re pagado a los LPs en exceso del principal de su inversión.

- Ejemplo:

- Si el Fondo de US$ 10M y tiene 10 años de vida, una vez pagados los management fees (US$ 200 mil anuales) respectivos, quedarían US$ 8M efectivos por invertir.

- La Firma invierte US$ 1M en 8 startups, de las cuales 7 quiebran y 1 es vendida por 30 veces el valor de su inversión.

- El Fondo recibiría US$ 30M por su participación. Con ese dinero, primero devolvería los US$ 10 M (el principal) a los LPs y , luego, los retornos en exceso se distribuirían 80% (US$ 16M) a los LPs y el 20% (US$ 4M) restante a los GPs.

La relación entre Venture Capital y startups

¿Por qué una startup querría recibir inversión de Venture Capital?

Las startups son compañías privadas con una vida operativa corta – usualmente 2 años o menos – y, por ende, tienen características particulares a diferencia de empresas más maduras:

- Primera fase de desarrollo: sus productos , operación y equipos directivos aun están en formación

- Historial corto: Pocas ventas y flujos de caja (incluso, a veces, sin ventas y con flujos de caja negativos)

- Activos tangibles reducidos: No tienen maquinaria, inmuebles, etc, puesto que invierten en tecnología (activos intangibles) cuyo valor de mercado aun es incierto

Estos rasgos hacen que existe un alto grado de incertidumbre acerca de la capacidad de generación de flujos de caja de la startup en el futuro. Por ello, para las startups es casi imposible acceder a financiamiento de fuentes de capital más tradicionales como los bancos o los mercados públicos de valores. En este contexto, surge una fuente de capital alternativa: el Venture Capital. A cambio de la inversión necesaria para hacer crecer el negocio, las startups ofrecen un porcentaje de participación en el accionariado de la empresa. Si quieres entender con más profundidad las características de negocio, tecnología e inversión de una startup, te invito a leer la Guía Definitiva de Startups para Latinoamérica.

¿Por qué un inversionista querría invertir en startups?

Las inversiones en startups son de alto riesgo, pero este riesgo es compensado con la posibilidad de obtener una rentabilidad muy por encima del promedio o outlier, si la compañía ejecuta exitosamente sus planes. Sin embargo, dado que los flujos de caja de la startup suelen ser negativos en sus primeros años de vida, en muchas ocasiones se puede perder toda la inversión aportada.

En cuanto al periodo de inversión, debido a la temprana etapa de desarrollo de las startups, se trata de una inversión ilíquida. Por ello, requiere que los inversionistas inmovilicen su capital al menos entre 5 y 10 años aproximadamente, antes de tener la posibilidad de vender su participación en la empresa a un tercero, evento conocido como salida o exit.

Roadmap de financiamiento de una startup

En la siguiente gráfica, puedes ver el ciclo de financiamiento de una startup, desde su nacimiento como compañía.

Si bien esta guía puede parecer bastante detallada acerca de la industria de Venture Capital, existen conceptos relevante que he dejado de lado por simplicidad. Si te gustaría entender con más detalle cómo funciona la industria, te sugiero leer el libro Secrets of Sand Hill Road de Scott Kupor, General Partner (GP) de Andreessen Horowitz, una de las firmas de Venture Capital más exitosas en Estados Unidos.

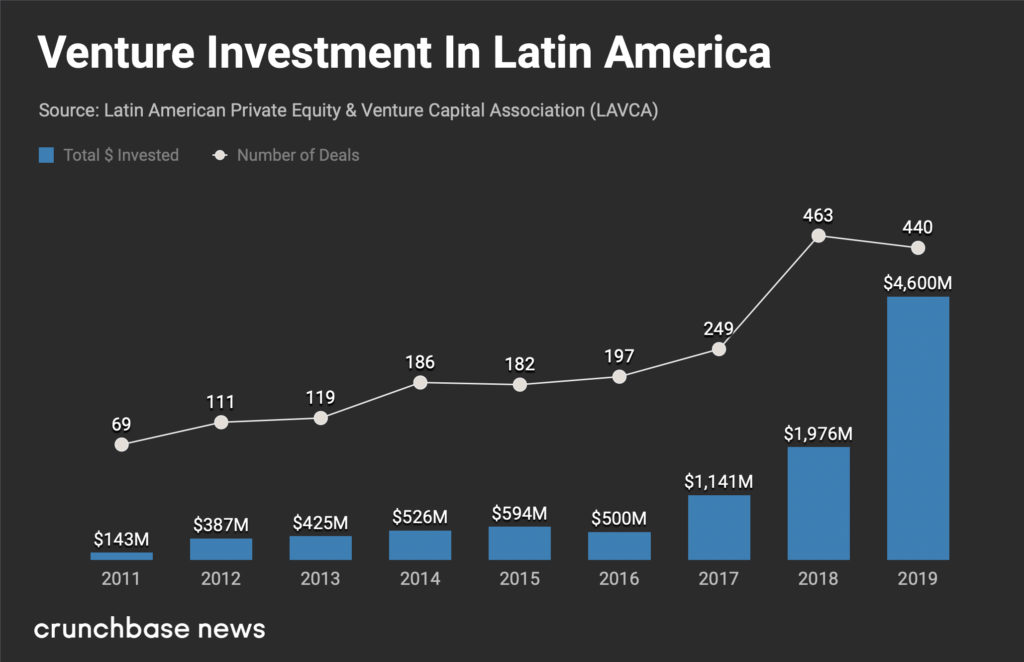

Estatus del Venture Capital en Latinoamérica

Los sectores startup líder: Finctech y logística

En respuesta a la oferta limitada o de baja calidad de servicios financieros en la región, el sector startup por excelencia es fintech. Solo en 2019, las fintech han sido capaces de levantar casi USD $1,500 millones de venture capital, pues sus productos han sido adoptados rápidamente por millones de usuarios. Por ejemplo, en Brasil, Nubank, banco digital fundado en 2013, alcanzó los 20 millones de clientes en 2020. En México, Clip , startup fundada en 2012, que ofrece un terminal de pagos móvil, ha colocado más de 200 mil terminales “Clips”, en todo el país.

Estatus general por país

Esto muestra que, en los últimos años, el ecosistema startup de Latinoamérica ha tenido avances importantes que la han vuelto atractiva para la inversión de venture capital. Sin embargo, si bien los números a nivel agregado muestran una tendencia positiva, la actualidad del ecosistema startup y de venture capital de cada país de la región tiene particularidades.

*Este estatus es una descripción general de las características y acontecimientos recientes (al 2020) más relevantes, desde mi perspectiva, del ecosistema de venture capital y startup de cada país.

Venture Capital en México

El sector fintech en México

Según Finnovista, en su reporte Radar Fintech, en México existen cerca de 400 startups fintech siendo el líder de la región, incluso por encima de Brasil. Un sistema financiero dominado por unos pocos bancos, además de una población con un alto uso de efectivo, son las condiciones que han hecho de México un mercado muy atractivo para emprender e invertir en tecnología para mejorar los servicios financieros. De hecho, los casos de éxito de startups más conocidos en México son fintech. Entre ellas se encuentran: Clip, Konfío y Credijusto.

La inversión estadounidense en startups mexicanas

Si bien en México existen firmas de Venture Capital pioneras en Latinoamérica como Dalus Capital (antes Alta Ventures, 2011) , Angel Ventures (2012) y Jaguar Ventures (2013), la creciente inversión de firmas globales, sobretodo de EEUU, es un rasgo que destaca, en comparación con otros países de la región. Firmas como QED Investors, Quona Capital e International Finance Corporation han sido muy activas invirtiendo en startups mexicanas del sector fintech. Startups de otros sectores también han recibido inversión de firmas importantes como Salesforce Ventures, General Atlantic y Accel. Finalmente, un característica más que distingue a México es la presencia de 500 Startups, una de las 3 aceleradoras más importante del mundo. Basados en San Francisco, hace unos años, 500 abrió una oficina en México para su programa de aceleración dirigido a startups de toda Latinoamérica. Si quieres saber más de VC en México, te sugiero revisar nuestro Mapeo Completo del Ecosistema de Venture Capital mexicano.

Venture Capital en Colombia

La Rappi mafia

El primer unicornio colombiano ha sido cuna para gran parte del talento startup de Colombia. En particular, 3 startups destacadas fueron fundadas por ex-trabajadores clave de Rappi y lograron ingresar a Y Combinator, la mejor aceleradora del mundo. Se trata de Truora, Frubana y Tributi. Sin duda, el éxito de Rappi y la consecuente Rappi Mafia ha puesto al ecosistema startup colombiano en los ojos del mundo. Firmas de venture capital internacionales como Andreessen Horowitz, Tiger Global Management y GGV Capital ya han invertido en Colombia. Por si fuera poco, después de México (20), el país con más compañías invertidas por Y Combinator es Colombia (14).

Inversión ángel y de corporate Venture Capital en Colombia

Dado el rápido crecimiento del ecosistema startup, sorprende que existan pocas firmas de Venture Capital colombianas. Entre ellos, se encuentran Velum Inverlink , Odiseo y Polymath Ventures, aunque sus fondos en promedio son más pequeños en comparación a los Venture Capital de México. Sin embargo, Colombia destaca por ser un país con bastante actividad de inversionistas ángeles y corporativos. Por un lado, la Red de Ángeles Inversionistas de Medellín destaca por haber realizado casi 50 inversiones en varias ciudades del país. También, los Family Offices (es decir, firmas que administran el dinero de familias con alto patrimonio) como INVX y Ventura destacan por invertir activamente en startups. Por el otro lado, según un estudio de Wayra, solo en 2019 las corporaciones colombianas invirtieron USD $ 50M en startups. Entre los corporate venture capital más activos resaltan EPM, Sura, Bancolombia y Grupo Bios. A diferencia de otros países, en Colombia, los corporativos están muy dispuestos a invertir en startups y no solo colaborar con ellas, mediante alianzas comerciales. Si quieres saber más de VC en Colombia, te sugiero revisar nuestro Mapeo Completo del Ecosistema de Venture Capital colombiano.

Venture Capital en Chile

La apuesta del gobierno chileno por las startups

Hablar del ecosistema startup de Chile es hablar de CORFO (Banco de Desarrollo chileno) y Startup Chile. Startup Chile es quizás el principal programa de aceleración con financiamiento gubernamental en Latinoamérica. Sus programas y grants han financiado compañías locales, además de permitir que startups internacionales abran oficinas en Chile y que startups de deep tech avancen. Por otro lado, la inversión de CORFO en fondos de Venture Capital desde 2008, a través de líneas de crédito, ha sido clave para que Chile sea uno de los países con más firmas de VC de la región. Fen Ventures, Alaya Capital Partners y Aurus Capital, entre otras, son algunas de las firmas reconocidas de VC que han recibido financiamiento de CORFO.

Casos de éxito en Chile

Pese a la gran inversión del gobierno chileno, existen tres casos de éxito que destacan por no haber recibido ese apoyo. Magma Partners es probablemente la firma de Venture capital más reconocida de Chile. Fundada por Nathan Lustig (un emprendedor norteamericano que llegó a Chile gracias a un programa de Startup Chile), Magma acaba de anunciar un tercer fondo de USD$ 50M y cuenta con inversiones en casi toda Latinoamérica.

Del lado startup, es imposible no hablar de Cornershop y NotCo. Cornershop es la primera startup de delivery de supermercados en Latinoamérica y acaba de ser adquirida por Uber por USD$ 459 millones, según Pitchbook. Este exit la convierte en el mayor caso de éxito de una startup a la fecha en Latinoamérica. La compañía recibió inversión de Venture Capital, creció exponencialmente y fue adquirida, lo que generó retornos significativamente altos para sus emprendedores e inversionistas. NotCo es una de las startups más prometedoras de Latinoamérica por su alto componente tecnológico e impacto positivo en el medio ambiente. De hecho, fueron capaces de convencer a Jeff Bezos, CEO y fundador de Amazon, de invertir en ellos.

Venture Capital en Perú

Los pioneros: Angel Ventures Peru y UTEC

Angel Ventures Perú (AVP) es una firma de Venture Capital peruana y la red de inversión ángel más grande del país. AVP ha invertido en Quantum Talent y Emptor, en mi opinión, 2 de las 3 startups más exitosas de Perú, junto con Crehana. Además, Greg Mitchell, director de AVP, ha promovido la profesionalización de los inversionistas y emprendedores, invitándolos a coinvertir y fundando el principal blog de startups del país, Ruta Startup. De hecho, un inversionista en el fondo de AVP, José García-Herz, es el director fundador de Winnipeg Startup Fund, otra de las firmas de VC más activas en Perú, de la que fui parte antes de unirme a Dalus Capital en México. Otra gran promotor del ecosistema startup peruano es UTEC Ventures (UV), la aceleradora de UTEC, la mejor universidad de tecnología del país. De hecho, varias startups destacadas del país como Fitco, Rebajatuscuentas y Talently son graduadas de UV.

Inicios de Venture Capital en Perú

A finales del 2019, COFIDE (Banco de Desarrollo peruano) anunció el primer fondo público para invertir en fondos de Venture Capital en Perú. Está iniciativa con USD$ 20M busca cubrir la brecha de inversión para startups peruanas que buscan levantar rondas mayores USD$ 500 mil. Conocido como “Fondo de Fondos”, se espera empiece a invertir en otros fondos de VC hacia la segunda mitad del 2020. Al mismo tiempo, Salkantay Partners anunció un fondo estimado de USD$ 10M (el más grande del país hasta la fecha), convirtiéndose en la primera firma de VC peruana con capacidad de invertir en rondas Serie A. Si quieres saber más de VC en Perú, te sugiero revisar nuestro Mapeo Completo del Ecosistema de Venture Capital peruano.

Algunos conceptos básicos

¿Qué es el Venture Capital?

Se denomina Venture Capital (VC) o Capital de Riesgo a las inversiones, ejecutadas por las firmas de VC, en el accionariado de compañías pequeñas, normalmente startups. Estas inversiones financian startups que se encuentran en fase de crecimiento y que ya han utilizado otras fuentes de financiamiento como FF (Friends & Family), inversionistas ángeles y capital semilla.

¿Cómo funcionan los fondos de Capital de Riesgo?

El fondo de Capital de Riesgo reúne el dinero de inversionistas institucionales quienes confían en una firma de Venture Capital (VC) para realizar inversiones en startups de alto crecimiento y potencial. Los fondos invierten a cambio de la expectativa de retornos muy por encima del promedio, puesto que invertir en una startup implica un riesgo significativamente mayor a otros tipos de inversiones más tradicionales.

¿Qué es una empresa de Capital de Riesgo?

La empresa (o firma) de Capital de Riesgo es una institución responsable de invertir el capital de un fondo de Venture Capital (VC) en startups, y de administrar el portafolio de inversiones del fondo. Las firmas de VC invierten en representación de los inversionistas del fondo de Capital de Riesgo, a cambio de una comisión de administración de los fondos y una participación en el retorno potencial de las inversiones.

¿Qué es el Private Equity?

El private equity o capital privado son inversiones en compañías privadas, cuyo acceso al accionariado no está abierto al público, mediante distintas estrategias de inversión. A la más popular de ellas, valga la redundancia, se le conoce como Private Equity (PE) y consiste en invertir en compañías maduras, usualmente adquiriendo un paquete mayoritario de acciones de la empresa.

Conclusión y agradecimiento

Eso fue la Guía de definitiva de Venture Capital en nuestra región latinoamericana del 2020. Como pueden ver, el Venture Capital viene creciendo cada vez más en la región junto con la cantidad de startups exitosas, donde se mencionó algunas según cada país. Espero que les haya ayudado a tener una idea mas completa sobre como funcionan los fondos de Venture Capital y como están tan ligados a las startups, ambas siendo uno de los componentes más importantes en un ecosistema emprendedor.

Este artículo fue una colaboración de Enzo Cavalie, profesional de inversiones en Dalus Capital, inversionista en startups, y blogger en Startupable.com. Puedes ver su artículo original aquí y junto con eso muchos artículos sobre el ecosistema de startups en Latinoamérica.